摘要:新强联22年业绩表现较差,净利润同比下滑38 54%,其中四季度净利润暴跌115%。去年三季报新强联业绩首次不及预期,所以年报的业绩表现市场也不意外。

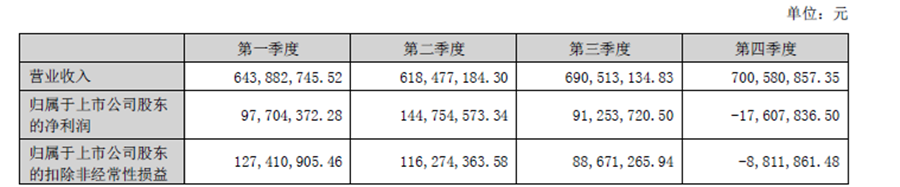

新强联22年业绩表现较差,净利润同比下滑38.54%,其中四季度净利润暴跌115%。去年三季报新强联业绩首次不及预期,所以年报的业绩表现市场也不意外。 谷底之后,今年新强联或将翻盘,因为今年没有了疫情的干扰,同时也是风电的装机大年,行业层面利好轴承的起量。 加上其新产品部分以及小规模量产,在大兆瓦风电时代,作为主轴轴承绝对龙头的新强联,产品放量可期。 净利润同比下滑38.54% 新强联业绩再创新低 3月30日晚,新强联公布了2022年年度报告,营业收入为26.53亿元,同比增长7.13%;归母净利润3.16亿元,同比下降38.54%。 分季度看,营收方面,Q1营收6.44亿,Q2营收6.18亿,Q3营收6.91亿,Q4营收7亿;归母净利润方面,Q1为0.98亿,Q2为0.14亿,Q3为0.91亿,Q4为-0.18亿。 营收方面,其实四个季度相差不大,主要差别在归母净利润上,其实去年三季报新强联业绩已经不及预期了,Q3单季净利润已经同比下滑了59.38%,当时的盈利能力是大幅低于市场预期的。 但是根据年报看,四季度似乎更为惨烈,归母净利润直接亏损。 再看利润表,似乎找到了亏损这么多的原因。 首先在营收同比增长不多的情况下,营业总成本涨的却不少,其中变化最明显的是管理费用和销售费用,管理费用同比增长103%,销售费用同比增长121%,公司给的解释是售后服务费增加以及固定资产折旧、管理人员薪酬增加所致。但费率翻倍的增长,也侧面反映了其实公司的费用管控能力有待提升。 除此之外,比较重要的原因是公司计提的减值比2021年多,2022年减值规模计提约1.1亿,而2021年计提仅0.4亿,且四季度的利润之所以如此难看,也是因为公司在四季度集中计提了减值准备。 对于新强联2022年业绩的爆雷,见智研究(公众号:见智研究Pro)认为主要原因如下: 第一,因为疫情原因,外部环境影响风电场开工。其实不止三季度,疫情对四季度影响也很大。 第二,去年是风电装机小年,且上游原材料价格处在高位,成本端压力也较大。 第三,受限于产能,毛利率水平较高的主轴轴承发货量下降,且为了抢占市场,产品也进行了一定程度的降价。这些因素共振下,造成了去年新强联业绩的不如人意。 今年新强联能否反败为胜? 公司目前业务三大板块为:回转支承、锻件、锁紧盘。其中回转支承占营收的80-90%,是盈利的主要来源,也是毛利率最丰厚的业务,毛利率基本可以超30%。 回转支承里面风电类产品占比最高,风电类产品占营收的75%,主要包括风电主轴轴承、偏航轴承、变桨轴承、其他机组零部件等。由于主轴轴承价值量最高,2022年业绩不好主要也是因为主轴轴承的出货量和价格都走低所致。 今年的新强联有哪些逻辑支撑其反败为胜? 见智研究认为可能具备的利好因素如下:第一,行业层面的加速。疫情的扰动消失,叠加今年是风电装机大年,去年大规模的风电招标量逐步落地,从行业层面上带动对轴承的需求。 第二,去年的业绩可以算近几年的谷底了,明年在此低基数下,业绩出现爆发式反弹也不足为奇。 第三,主轴轴承等新品的研发进展。根据其披露的项目进展看,12兆瓦抗台风型风力发电机组主轴轴承目前正在小批量生产供货;海上6.25兆瓦风力发电机组带调整垫圈的双列圆锥滚子主轴轴承也已经小批量生产供货;还有10-12兆瓦海上抗台风风电机组变桨、偏航轴承的研发及产业化目前也已经实现小批量供货了。 这些轴承新品都是为了适应海风大兆瓦时代准备的,毕竟新强联是国内主轴轴承的绝对龙头,这些产品目前已经实现小批量供货,随着主轴产品陆续切换成功,从小批量到大规模放量是必然之事。 见智研究(公众号:见智研究Pro)认为,新强联业绩差有客观环境因素,也有其自身的因素,今年业绩同比去年大概率会有比较不错的增长。但是决定新强联核心竞争力的还是大兆瓦海风时代,其主轴轴承的产品质量是否过硬,以及成本是否能管控到合理范围内。(见智研究Pro)