摘要:新能源“F4组合”锂电、光伏、风电、核电,就像四个车轮子一样在A股轮番表现,前期光伏、锂电大涨。

自去年9月国家提出“碳达峰,碳中和”目标之后,无论是股市里还是股市外,关于新能源的话题总是一浪高过一浪,新能源替代传统化石能源是国家节能减排的决心,更是未来发展大趋势。

就这四个新能源细分产业来看,各自都有自己的独特产业链分布,形成不一样的产业格局,但由于最终的应用形式都是现代社会不可或缺的电力能源,各产业链又相互联系着。比如,四大新能源产业都需要用到逆变器、变压器,更需要钢材、螺母、轴承等基础零部件的支持。

前两天锐眼哥的两篇关于风能的文章分别给大家梳理了风电整机、塔筒的产业格局,今天还是继续给大家梳理风电设备的相关厂商。

新强联(300850.SZ)这家公司相信大家都有关注,自上市以来以及近期股价表现都不俗,因为风电整机是风机的核心、整机的核心又是主轴承,而这家公司就是专门生产风电主轴承的,自去年7月上市以来已经涨超14倍。

风电主轴龙头,上市一年涨14倍

新强联是一家主要从事大型高端回转支承的研发、生产和销售的公司,主要产品包括风电主轴承、偏航轴承、变桨轴承,盾构机轴承及关键零部件,海工装备起重机回转支承等,主要应用于风电发电机组、盾构机、工程机械等领域。

回转支承是什么东西?通俗的说就是一种超大号的轴承,把普通的轴承放大100-1000倍甚至更大就是回转支承,主要支撑风电主机主轴旋转。

据新强联半年报披露,目前公司在回转中心6米以上的重载荷回转支承的研发和制造等方面处于国内领先地位,环锻件作为回转支承的主要原材料,旗下子公司已拥有最大外径达12米的环锻件生产能力,处于行业领先地位。

目前,新强联已与国内主要风电整机厂商合作并已多年供货,主要供货整机厂商有明阳智能、远景能源、湘电风能、三一重能等。根据最新市场份额数据,国内整机厂商远景能源排名第二、明阳智能排名第三、三一重能排名第七。

今年上半年,新强联实现总营收12.61亿,其中回转支承收入11.31亿、风电类产品收入10.37亿,回转支承整体毛利率29.89%,风电产品毛利率28.77%,风电类产品收入占总营收的82%以上,为公司目前核心业务。

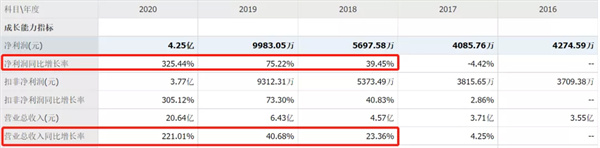

公司于2020年7月13日正式登陆创业板上市,上市之后由于国内风电行业的快速发展,公司2020年业绩实现325.44%的超高增长,今年上半年继续大幅增长74.73%。与此同时,公司股价自上市以来大涨超14倍,最新市值360亿!

自今年5月以来,由于A股风电板块的持续走强,作为国内风电整机主轴承核心供应商的新强联,股价乘势大涨超2倍,今天跟随风电板块整体小幅回调。

打破国外技术垄断,实现进口替代

轴承属于高精密件,精密程度及制造难度可比肩圆珠笔笔芯,风力发电机和盾构机更是全球高端装备制造业的标志性产品。

然而,我国当前风电主机主轴承依然依靠进口,国内风电主机主轴承市场被国外品牌长期占据,风电主机轴承等关键高端精密零部件急需实现进口替代。从全面平价上网、产业降本的角度也需要更多的采用国产产品。

目前,国内风电轴承市场中,除新强联之外的国产品牌有瓦轴、洛轴、天马股份、徐州罗特艾德、轴研科技,国外品牌有德国Schaeffler、瑞典SKF、美国TIMKEN 和日本JTEKT 等。

据新强联招股书列示数据,以2018年统计口径,国产轴承品牌中,瓦轴营收21.68亿元、洛轴营收33.4亿元、天马营收15.89亿元、罗特艾德营收15.08亿元、轴研科技营收20.66亿元。外国品牌中,德国Schaeffler营收25.61亿欧元、瑞典SKF营收857.13亿瑞典克朗、美国TIMKEN营收35.8亿美元、日本JTEKT营收1.52万亿日元。

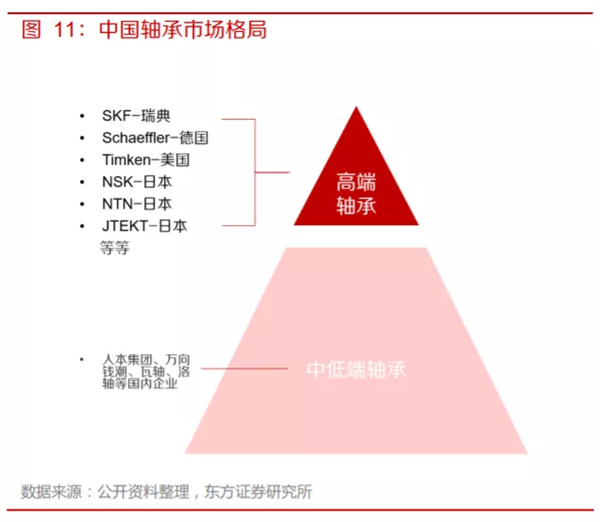

根据华商情报网分析显示,目前国外品牌在国内风电轴承市场的份额超过50%,大功率高端轴承被国外品牌垄断,国产品牌主要集中在门槛偏低的偏桨和变桨轴承。

(资料来源:东方证券研报)

而新强联所研发的三排圆柱滚子主轴承和双列圆锥滚子主轴承等产品,打破了该领域轴承被国外品牌长期垄断的局面。目前,公司是国内2MW直驱式风力发电机组三排滚子结构主轴承的唯一供应商,实现进口替代。

风电快速发展带动关键零部件需求

新强联作为国内主要风电主轴承厂商,从它近几年的发展可以看出国内风电市场的发展情况。

从新强联的营收及业绩增速来看,2018年以前基本没什么大的表现,自2018年之后公司业绩开始放量,增速一年比一年高,体现出风电行业不断增长的需求,这与自2019年以来的风电抢装潮基本一致。

(数据来源:同花顺网站)

2018年国内新增风电装机量23GW,2019年新增装机25.7GW,2020年新增装机71.7GW,2019年增长12%,2020年增长180%。

通常来说,一套风力发电机组核心轴承包括:主轴轴承1套、偏航轴承1套、变桨轴承3套。主轴轴承支撑风机主轴及轮毂、叶片等,偏航轴承保证风机实现垂直迎风,变桨轴承调整叶片受风力情况保证输出功率稳定。

东方证券预计,2021年-2025年,国内主轴轴承年均市场空间75-120亿、偏航变桨轴承年均市场空间60-90亿,合计风电大型回转支承年均市场空间135-210亿。

但需要考虑的是,目前国产轴承市场份额不足50%,而国外品牌市场份额超过50%,如果不能实现风电轴承更大的进口替代,对于国内轴承厂商来说未来空间并不会太大!

新基建下基础机械强于工程机械

风电主轴轴承、偏航轴承、变桨轴承等轴承关键零部件属于高端基础机械产品,从一台风力发电设备来看,除了轴承还有行星架、转动轴、主框架、定子主轴、法兰等,这些是比较小的零部件了,不像整机、叶片、塔筒那样明显。

从大小来看,一般风电设备塔筒高18米、叶片13米,主轴轴承直径达6米,这些是很明显的大件。

不管是大件还是小件,都属于金属机械件,轴承属于高精度件制造工艺主要为锻造,行星架等不需要那么高的精度主要采用铸造工艺,都属于机械制造行业。

但可以看到,同属于机械行业,自今年2月之后,A股中去年极其强势的工程机械行业表现明显弱于基础机械行业,这也可以理解为是产业转移的需求拉动不同。

挖掘机等工程机械面向的是大基建等传统基建产业,而随着新能源产业的发展,光伏、风电、核电等发电设备设施等新基建的建设,带动轴承、螺母、转子等基础机械产品的需求。

从这个角度看,实际上,今年化工等周期股的表现也是因为新能源锂电池发展带来的新的需求导致的。当然,国家在双碳目标下对煤炭等行业的供给调控也是一方面原因。

总结一下,风能设备从主轴、轴承、行星架、法兰等零部件到整机、塔筒,随着国内风电的不断发展,对这些零部件的需求也越来越大,且在轴承等高端关键零部件领域还有国产替代的空间。从资本市场股价上看,虽然已经跑出一些涨幅不错的牛股,但是在产业领域国产品牌显然还有很长的路要走!(智通财经)