摘要:去年此起彼伏的扩产热潮后,2023年光伏产业链的产能竞赛愈演愈烈。这种扩张势头,在二级市场、IPO市场找到了注脚。

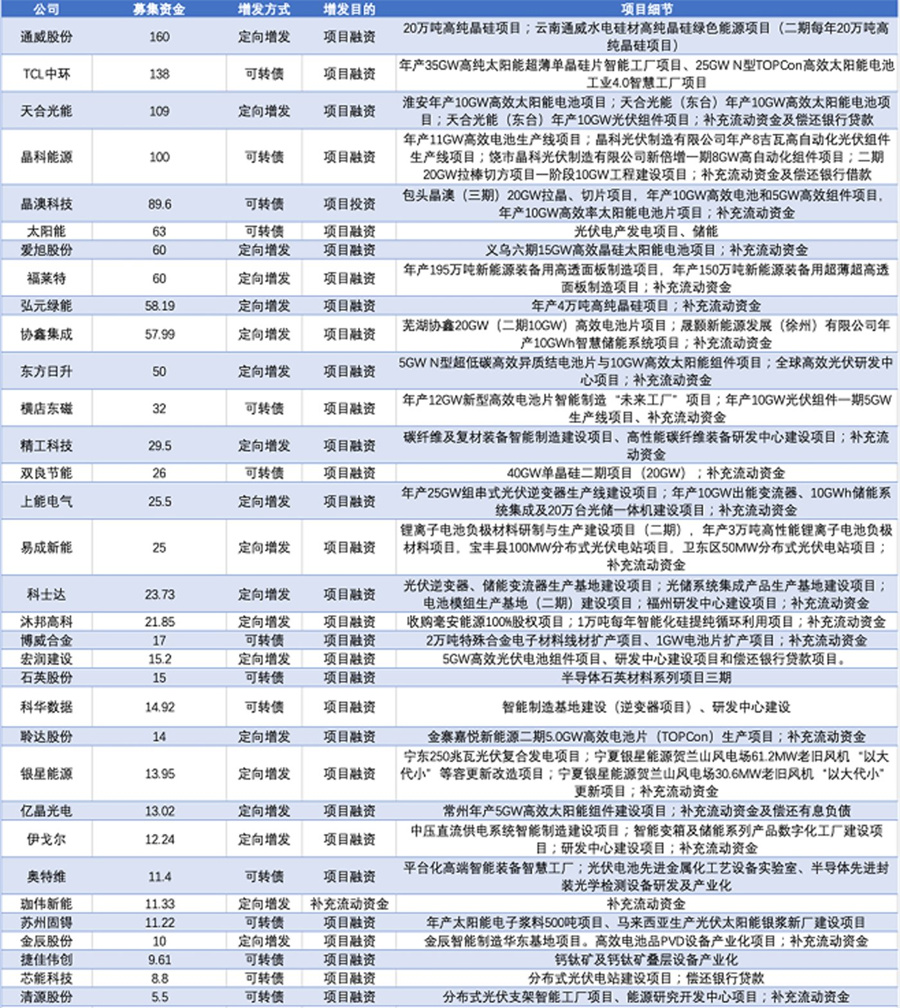

去年此起彼伏的扩产热潮后,2023年光伏产业链的产能竞赛愈演愈烈。这种扩张势头,在二级市场、IPO市场找到了注脚。 有数据显示,今年上半年,光伏行业再融资和IPO融资需求近3000亿元,其中有60家企业发起了近2000亿再融资,目前还有21家企业在沪深交易所排队冲刺IPO,预计融资额接近900亿元。去年同期,行业内只有5家公司有再融资计划,对应融资额仅有160亿元。今年上半年再融资企业数量和数额均呈双位数增长,再融资市场罕见大爆发。 只不过,光伏行业掀起的“融资热”,近期遇到再融资政策“收紧”。政策端的变化,对正在推进再融资项目的企业影响是非常直接的。新政之后,已有企业陆续撤回了再融资申请。 过去两年,行业急剧膨胀,光伏再融资也是一路狂飙,动辄大几十亿、上百亿的再融资项目屡见不鲜。不可否认的是,资本涌入的确为技能迭代、产能扩张提供了支持。但当扩张演化为行业集体行为后,带来的后果是:产能过剩、价格战、同质化竞争加剧。 与产能扩张一路随行的还有,二级市场资金持续流出光伏板块,绝大部分光伏企业市值缩水。伴随再融资的“收紧”,光伏产能的无序扩张一定程度上会有所收敛,行业加速洗牌。 赛道拥挤,扩产潮引发行业洗牌加剧,尤其是再融资“遇冷”的寒蝉效应已经出现,让正在排队IPO的光伏企业心焦。 再融资2000亿大爆发 光伏行业的火热在今年上半年依旧延续。二级市场上,与光伏项目有关的再融资“狂飙”。 有统计数据显示,2023年上半年光伏行业有60家企业发起了近2000亿元再融资。其中,除了3只新股上市融资(46.59亿元)外,45家上市公司通过增发融资1157.69亿元,11家公司发布可转债融资530.68亿元;隆基绿能(SH:601012)拟发行GDR募资不超199.96亿元。除了隆基绿能外,通威股份(SH:600438)、TCL中环(SH:002129)、天合光能(SH:688599)、晶科能源(SH:688223)等光伏头部企业也都是百亿级别的融资。 对比去年同期,行业仅有5家企业发布再融资计划,总融资金额仅有160亿元。5家企业中,有两家通过“定增”方式融资,GDR和可转债发行数量为0家。再往前,2021年披露再融资方案的企业不到10家,总融资额仅接近200亿,GDR和可转债发行数量同样为0。 可以看出,今年上半年,光伏行业无论是发布再融资计划的企业的数量、募资总额,甚至是再融资工具上,均有了大幅提升和延伸。 为何2023年,光伏行业再融资市场爆发?综合行业人士的意见来看,“下游装机需求刺激下的行业产能扩张”加上“部分技术环节的迭代更替需求”,是今年光伏行业再融资市场爆发的主因。 今年硅料价格降下来,供应瓶颈解除,产业链价格快速回落,最终刺激了下游装机需求。因而企业顺势再融资扩张,进一步抢占市场。 如此巨额的融资,流向哪里?从再融资的资金用途看,主要围绕产能扩张、补充流动资金、偿还债务、技术研发、电站等方面进行,“产能扩张”和“输血”占主要。 更细分地看,产能扩张几乎囊括了光伏主辅材的各个环节。主材环节中,包含硅料巨头通威股份、硅片巨头TCL中环,电池片巨头通威股份、爱旭股份,以及组件巨头天合光能和隆基绿能等,辅材环节中银浆、光伏玻璃、石英坩埚等,以及下游分布式电站企业。 有数据称,在上半年光伏企业抛出的增发计划中,共计有309亿元投入电池片环节,在所有环节中最多。据国际能源网的分析,从今年前五个月的融资用途来看,电池组件占比为21.92%,仅次于补充流动资金。 在金辰股份常务副总裁祁海珅看来,对于光伏行业来说,提升转换效率、降低度电成本是光伏行业发展的永恒主题。从目前发展来看,电池新技术或将进一步推动光伏行业的降本增效。 2023年,正好赶上光伏电池片正在经历P型PERC电池向N型TOPcon和HJT(异质结)等技术路线迭代升级的时间点,企业必须得上新的产线才能避免落后。而技术的迭代升级,各环节包括配套的辅材在内的用量都在增加,所以光伏行业掀起了新一轮的“全线扩产”的融资热潮。 900亿IPO“在路上” 这种再融资空前的规模,也辐射到IPO市场,光伏企业IPO热情高涨。 据不完全统计,目前美科股份、润阳股份、首航新能、艾罗能源、彩虹新能、华电新能、盛普股份、长利新材、晴天科技、新特能源、百佳年代、永臻股份、中润光能、祥邦科技、泽润新能、高景太阳能、拉普拉斯、儒兴科技、鸿禧能源、爱士惟、正泰安能等21家光伏企业正在沪深两市排队IPO,预计融资额接近900亿元。上述企业,七成以上为今年开始申报,时间主要集中在2月至6月期间。 钛媒体APP通过梳理招股书整理 关于光伏行业密集IPO的现象,一位行业人士告诉钛媒体APP,一方面,光伏新能源赛道是近几年为数不多的高成长性赛道。对于资本而言,借光伏赛道增值是一种比较确定的逻辑。 另一方面,十分内卷的竞争格局下,决定了光伏企业不扩产就有随时被超越的风险。尤其是处在技术迭代这个特殊时期,无论是头部企业还是各个赛道的企业都在以更大的规模的产能来应对被替代的可能。 从产业链来看,上述21家光伏企业基本涵盖整个光伏产业链,主业涉及硅料、硅片、电池、逆变器、辅材、电站等环节。 钛媒体APP通过梳理招股书整理 其中,上游硅料/硅片、中游电池/组件、逆变器、下游电站各有3家企业,光伏辅材/设备企业为IPO主力军,共有9家,辅材包括了浆料、胶膜、接线盒、玻璃、边框等环节。 从公司注册地来看,来自江苏的企业数量最多,为6家,占比达28.5%,不仅集聚了美科股份、润阳股份、中润光能主材企业,也涵盖了百佳年代、永臻股份、泽润新能辅材环节企业。排队企业中有5家、4家企业来自浙江、广东这两个省份。 作为光伏产业大省,江苏省内的竞争也十分激烈。据江苏光伏协会统计,2022年江苏全省光伏制造企业约450家,其中上市公司55家。 光伏行业属于资金密集型行业,需要大量的资金投入,上市是最便捷、低成本的方式。 钛媒体APP通过梳理发现,大多数光伏企业具有举债扩张特点。经统计,目前排队的21家光伏企业,有12家企业2022年的资产负债率在50%以上,美科股份、华电新能、润阳股份、中润光能的资产负债率在70%以上,中润光能接近80%。 盛普股份、百佳年代、首航新能、长利科技的数据只更新到2022年上半年,对应的资产负债率分别为42.25%(母公司)、65.15%、60.46%、20.25%。彩虹新能2021年的资产负债率达62.57%。今年上半年,正泰安能资产负债率为76.93%,同期祥邦科技接近50%。上市融资对大部分企业而言是“刚需”。 钛媒体APP通过梳理招股书整理 募投项目来看,无论是扩产、技术研发还是“补流”,抑或是营销,进一步将光伏行业“你追我赶、时不我待”的扩张步伐推向高点。 钛媒体APP通过梳理招股书整理 再融资“遇冷”与寒蝉效应 正因如此,关于光伏“产能过剩”的声音一直萦绕在侧。 再融资的爆发与光伏企业的股价呈“冰火两重天”的走势,一定程度上反映了市场上这样的担忧。 据东方财富choice统计,62家(沪深上市)光伏企业中,有54股年初至今(9月22日)股价(不复权)出现不同程度下跌,其中固德威(SH:688390)、天合光能、晶澳科技(SZ:002459)、上能电气(SH:300827)等17股股价已“腰斩”。TCL中环、隆基绿能、通威股份期间分别下跌40.12%、35.59%、20.78%。 虽然行业人士不断鼓气称“光伏行业将迎来新一轮发展周期”,但这种打气不足以抵消资本市场的冷淡与融资“胃口”相匹配的热情,这一点在2000亿身上有所体现。 再融资市场也频频“遇冷”。8月14日,“吸血”上瘾的晶科能源公告称拟募集97亿元,该项目主要为其560亿项目“输血”。若算上此次,晶科能源上市一年半共计向市场“提取”近300亿元资金(上市首发募资100亿元、100亿元可转债)。8月15日,晶科能源股价大跳水,当日跌幅近12%。自方案发布以来,晶科能源已跌去15%。天合光能自定增预案(7月1日)发布以来,股价跌去近30%。 8月27日,证监会发布《统筹一二级市场平衡优化IPO、再融资监管安排》,再融资“收紧”信号明确。重点管控大额再融资、再融资扶优限劣、严限募资节奏和用途等,限制存在破发、破净和亏损等情形的上市公司再融资。 新政落地后,新能源赛道的中元股份(SZ:300018)、杭可科技(SH:688006)等企业已陆续撤回再融资申请。 太阳能(SZ:000591)的再融资已引起深交所的重点关注,其拟发行不超过63亿元可转债用于光伏电站项目建设及补充流动资金事项。深交所要求太阳能说明募投项目新增产能的消纳措施,并追问“在前募项目尚未建成投产的情况下,此次再融资的必要性及合理性。” 业内人士预计,未来二级市场定增数量和规模将会受到不小的影响,市场上的优质标的也将会明显下降。目前来看,大部分光伏企业的再融资计划多数停留在董事会决议和股东大会阶段。政策预期影响,再融资脚步会有所放缓。一定程度上会遏制光伏产能的激进扩张,行业洗牌将进一步加剧。 在一位沪上投行人士看来,若某只股票上市后破发,其后续融资将会限制,这将倒逼企业和投行在IPO定价时更为客观,防止为了募得更多资金而过度“讲故事”。 然而,光伏企业大扩潮下,IPO融资的先后,一定程度上会影响扩张速度和竞争力的提升,对于“刚需”的企业而言,融资也更为迫切。 拥挤的赛道、再融资寒蝉效应、扩产潮下加速洗牌......多重因素的“搅动”,让正在排队的20多家光伏企业颇为难受。 谁先“撞线”? 如此境况下,哪些排队企业有望“撞线”出围?业界人士给出了不同的看法。 有分析认为,IPO进度比较快的企业有望率先突围。从IPO进度看,艾罗能源、润阳股份分别在今年5月、8月拿到证监会的批文,距离上市仅一步之遥;美科股份、首航新能、彩虹新能、华电新能、盛普股份、新特能源首发均已过会;除了正泰安能刚申报外,其余12家企业IPO正处在第一轮、第二轮的问询阶段。但这一观点遭到反驳,认为挂牌上市之前,一切都存在变数。 在上述投行人士认为,同处一融资环境下,光伏行业头部企业综合实力更突出,自我造血能力更强,穿越周期能力也更强,因而资源会向头部企业集中。相比之下,中尾部企业的压力将会加大,无论是上市融资、市场扩张、还是保持已有市场份额都会受到压制。 然而,目前排队企业中,除了中润光能稳居在电池行业前五,新特能源上榜硅料行业前四外,其他公司基本上不属于行业头部。比如:从事光伏接线盒生意的泽润新能,2022年的市场占有率只有7.12%,从事电站业务的晴天科技市场占有率更低。 资深产业观察员梁振鹏则认为,能够持续盈利、拥有良好的财务状况的企业更有可能通过上市审核。投资者也更倾向于选择稳定盈利的企业,而不是亏损或财务状况不佳的企业。 21家排队的光伏企业中,润阳股份、华电新能、新特能源、高景太阳能、正泰安能等企业拥有更高的营收与净利润。前述企业,2022年的营收均超百亿元,归母净利润实现翻倍或成倍增长。 钛媒体APP通过梳理招股书整理 还有分析表示,现金流充裕的企业,将掌握资本优势。而“弹药”不足的企业,则可能在资本中退步甚至被淘汰。目前华电新能、新特能源现金流相对充裕,分别为293.61亿元、127.32亿元。而祥邦科技、永臻股份、拉普拉斯连续三年半(2020-2022年及2023年上半年)现金流持续为负。 兴储世纪总裁助理刘继茂表示,从行业特点上看,上游注重于技术的先进性,产能落后者要被淘汰出局;下游注重于渠道的广泛性,得渠道者有望胜出。 祁海珅同样认为,光伏行业进入规模比拼阶段的背后是资金、技术等资源的竞争。目前光伏的头部企业正在构建自己的技术壁垒。而当下排队准备上市的行业企业,如果技术不具备先进性,或者是没有特别领先的技术,叠加资金持续投入也欠缺的情况下,很难“突围”。(钛媒体APP)