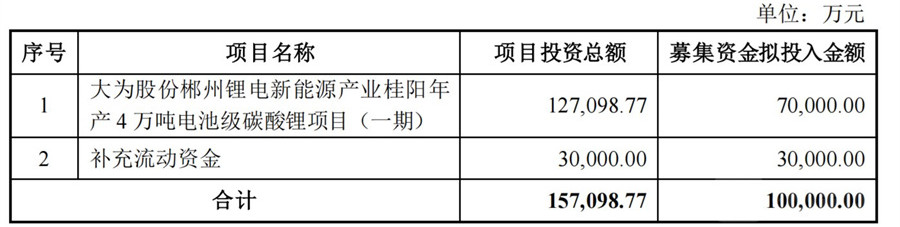

摘要:11月28日晚间,大为股份(SZ:002213)发布公告称,拟定增不超过10亿元,其中拟投入7亿元建设大为股份郴州锂电新能源产业桂阳年产4万吨电池级碳酸锂项目(一期),3亿元补充流动资金。

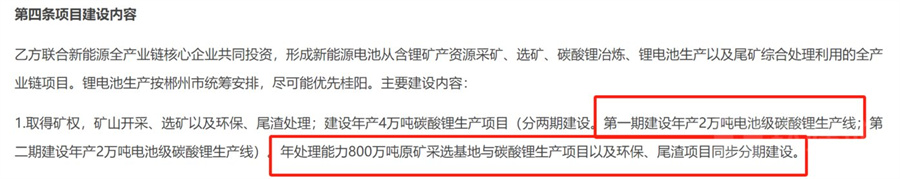

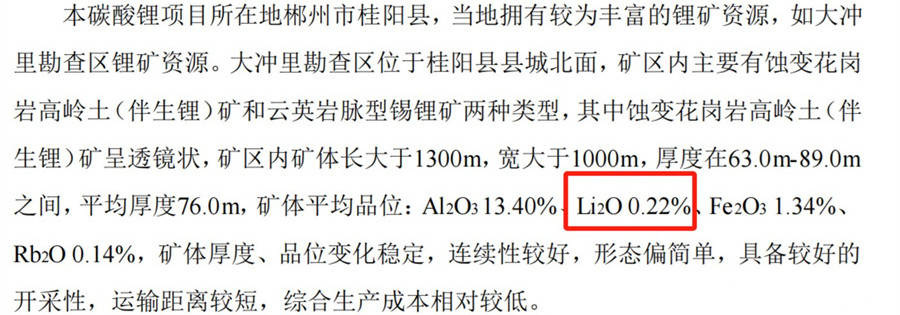

11月28日晚间,大为股份(SZ:002213)发布公告称,拟定增不超过10亿元,其中拟投入7亿元建设大为股份郴州锂电新能源产业桂阳年产4万吨电池级碳酸锂项目(一期),3亿元补充流动资金。 钛媒体APP注意到,以半导体存储器、智能终端、汽车缓冲器为主营业务的大为股份之所以转型新能源或是因为其主业盈利能力较低,希望寻找第二增长曲线。不过,近年来,随着锂电产业大肆扩产,各种关于锂电产业产能过剩等争议也不绝于耳,而作为“外行”的大为股份此时加码碳酸锂项目或前途未卜。 募投项目存疑 据披露,上述年产4万吨电池级碳酸锂项目一期建设完成后,将形成规模年产2万吨电池级碳酸锂产能。中泰证券数据显示,通常40吨—50吨原矿可以提取一吨碳酸锂。按照公司年产4万吨碳酸锂的计划,每年要开采160万-200万吨原矿。 让人疑惑的是,当初大为股份与桂阳县人民政府签署投资合作协议时,公司还要建一个年处理能力800万吨的原矿采选基地。若按这个处理规模,反向计算下来一年可以足够让公司生产出15万吨左右的碳酸锂。作为行业龙头之一的天齐锂业,2023年项目结成以后,公司的锂化工产品总产能才超过11万吨/年。 公告显示,公司碳酸锂项目所在地拥有较为丰富的锂矿资源,如大冲里勘查区锂矿资源。不过,从矿石品位来看不高。资料显示,自2020年以来,随新能源行业大热以及最近国外对中国锂矿开采限制,再加上选矿技术进步,目前锂矿最低工业品位已降到了0.3%,如果锂矿中锂云母好选,甚至可降到0.2%或更低。 为确保拥有低成本优质的碳酸锂原材料供应,公司还竞拍获得郴州市桂阳县大冲里探矿权。据了解,矿山开采需要完成从探矿权转为采矿权的过程,并不是拿到矿权就能开采,这也意味着本次募投项目存在变数。 另外,当前碳酸锂价格一路下跌的走势也令人担忧。11月28日,碳酸锂期货主力合约报价11.32万元/吨,日内创下新低触及11.18万元/吨。现货均价报13.6万元/吨,较60万元/吨的高点跌幅将近80%。同时,当下各种关于锂电产业产能过剩等争议也不绝于耳。那么本次募投项目是否存在产能过剩风险? 财报显示,2023年1月—6月份,公司的营业收入构成,半导体存储芯片占比64.3%,智能终端占比23.83%,汽车制造业占比9.02%,不动产租赁服务业占比2.86%,并没有新能源相关业务。而且,公司高管及董事会成员背景也均看不出与新能源业务有何关联。 豪赌新能源前途未卜 资料显示,大为股份的前身是特尔佳,2000年成立,专注于汽车辅助制动系统产品的研发、设计、生产及销售。由于公司所处行业竞争激烈,毛利率不高,盈利能力不佳。2020年—2022年,公司扣非净利润分别为562.95万元、669.51万元、1144.76万元,三年合计仅为2377万元。 随着新能源汽车产业的快速发展,公司希望跨界锂电池产业链谋求巨变。2022年,公司开启了大为股份郴州锂电新能源产业项目,建设含锂矿产资源综合利用及锂电池产业链项目、新能源专用车基地项目,预计投资金额超200亿元。 不过,公司能否转型成功备受质疑。毕竟,公司当前总资产不过8亿元,对于数百亿元的投资资金从何而来,投资者自然是关注。从过往公告看,上述新能源项目主要由公司负责投资建设,其他联合企业参与。有市场人士称,200多亿的项目,作为投资主体,即便考虑到产业链上下游企业参与因素,公司预计需要投资50亿元左右。 除公司盈利能力弱之外,其融资能力可能也受约束。主要原因或是公司净资产不高,还有比较多对外担保,有资料显示截至2022年12月28日,公司为子公司提供担保的总金额为5459.7万元,占公司最近一期经审计净资产的比例为15.75%,公司为子公司提供担保额度总余额为2.45亿元,占公司最近一期经审计净资产的比例为70.77%。 值得注意的是,本次用于补流资金已占募资金额的30%。钛媒体APP发现,公司短期来看资金面并不紧张,偿债压力也不大。截至今年三季度末,公司货币资金3.44亿元,短期借款0.13亿元,应付票据和应付账款合计0.36亿元,资产负债率为12.23%也低于行业中值16.83%。 对此,公司在公告中指出,湖南郴州锂电新能源产业项目投资金额巨大,目前公司资金仅能够用于支撑前期基础性投入,存在较大资金缺口。后续投入若全部采用银行借款,公司资产负债率将大幅提升,且每年需要承担大量的利息费用,不利于优化资产结构和保障财务安全。(钛媒体)