摘要:去年下半年,素有“工业味精”之称的有机硅价格暴涨。有机硅DMC(一种用途最广泛的有机硅中间体)历史价格不到2万元 吨,2021年10月一举突破了6万元 吨。

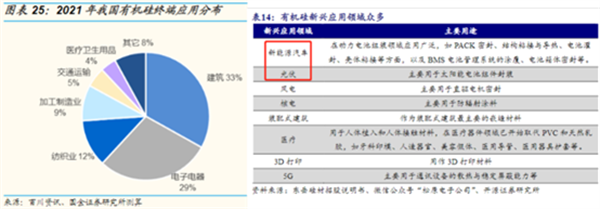

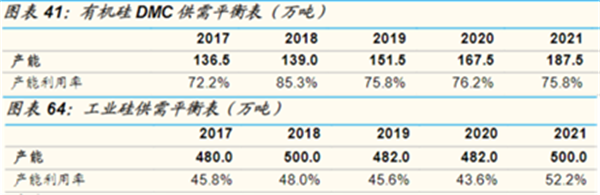

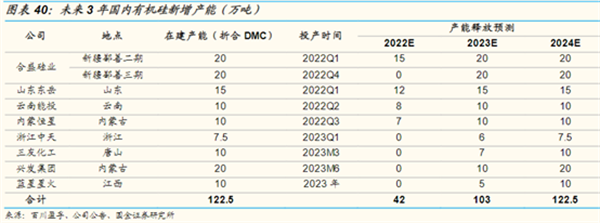

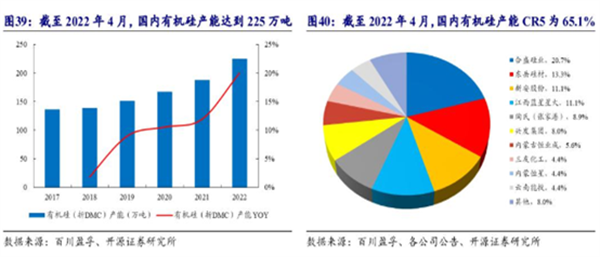

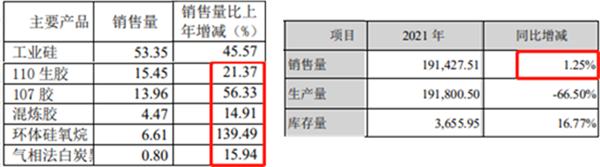

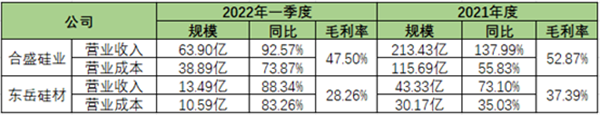

去年下半年,素有“工业味精”之称的有机硅价格暴涨。有机硅DMC(一种用途最广泛的有机硅中间体)历史价格不到2万元/吨,2021年10月一举突破了6万元/吨。 受此影响,赛道龙头合盛硅业(603260),以及紧随其后的东岳硅材(300821),去年分别实现归母净利润82.12亿、11.51亿,同比增长485%、310%!有机硅板块指数也从2800点一度涨到了5000点。 可惜,这种景气行情并未持续。DMC现货价格冲高回落,如今,已跌落至暴涨前的水平。 但反观资本市场,在经历一段时间的疲软后,有机硅指数竟然再度反弹,甚至已创新高,站上了历史巅峰。 那么这一次,有机硅身居高位,背后是否真有业绩支撑?合盛硅业和东岳硅材去年的好成绩,未来还能否复制成功? 价格上涨无支撑 有机硅,指含有碳硅键的有机化合物。终端产品主要包括硅橡胶、硅树脂、硅油、硅烷偶联剂等。 这种定义,对于我这样的文科生来说,一点都不友好。个人理解,有机硅材料类似于一种黏性物质(可能不准确),且耐寒、耐热、耐氧化、电绝缘。 正是因为具备这些优良特性,所以有机硅用途十分广泛(↓)。最关键的是,有机硅被发掘出了一些新应用,比如,新能源汽车动力电池组装。再比如,太阳能电池组件封装。 去年,有机硅价格暴涨,就是因为下游需求持续向好,原料工业硅存在供应不足。另外叠加能耗双控政策影响,导致有机硅产能投放不及预期,造成供求偏紧。 但是,有机硅价格骤然回落,说明供求关系很快恢复了正常。这也提醒了我们两个问题。 1、硅元素并不稀缺 过去一年锂矿疯涨,归根结底就是因为锂资源有限。但这个前提,放在硅元素身上并不适用。 地壳中,硅元素含量相当丰富,占比约26.4%。仅次于氧。而我们赖以生存的氧,占比也不过就48.6%(质量百分比)。 这就意味着,有机硅的基础原材料,不太可能出现供不应求。 2、硅产能大于需求 基础原材料不少,加工生产的玩家更不少。 产业链上,含硅元素的硅石,需要先加工成工业硅(也叫金属硅),再进一步加工为有机硅。 而在工业硅生产环节,国内企业产能利用率通常只有50%左右。在有机硅生产环节,产能利用率也不超80%。 来源:国金证券 更夸张的是,为了争夺新能源和光伏带来的增量市场,有机硅生产企业还在拼命扩产。 2021年,有机硅赛道总产能(折合DMC)只有187.5万吨。而按计划,未来三年预计新增产能122.5万吨,相当于增加了2/3! 别忘了,有机硅只是一种工业“味精”,并非主要食材。2021年,建筑+电子电器+纺织+加工制造等各行各业,合计仅使用有机硅118万吨。新兴应用又如何能撑起122.5万吨的新增产能? 可以预见未来三年,有机硅赛道的产能利用率,必将继续下滑。这种背景下,有机硅材料价格,也必将承压。 归根结底,这个行业缺少供求关系支撑,根本不存在价格大涨的基础。 市场抢夺落下风 有机硅行业产能利用率偏低,也就意味着赛道竞争相当激烈。所以对于个中玩家而言,首要任务就是抢占市场。从这点看,东岳硅材要比合盛硅业弱得多。 2021年度,合盛硅业有机硅产品,产能利用率高达102.16%。东岳硅材94.43%。首先得承认,无论合盛还是东岳,这个成绩都远超行业平均水平。龙一龙二,当之无愧。 但合盛硅业处于满产状态,说明其订单充足量,远超东岳。 看到这,可能有人质疑。因为东岳去年上半年表现不佳,产能利用率只有88%。综合全年能达到94%,说明下半年东岳也已经达到了满产。 这个观点没错。但下半年,东岳的存货也出现了异常增长(↓)。而且存货周转天数,从上半年的33天,增加到下半年的44天。今年一季度,继续增加到56天,近乎翻倍(相比之下,合盛硅业存货虽然也在增加,但周转天数却保持平稳,说明存货是跟着营收同比例增加的)。 来源:同花顺-东岳硅材 这就说明,东岳硅材满产的代价,是经营效率的下降。其生产出来的产品,根本没有全部卖出去。 而这一点,在销量数据上体现的更明显。 2021年,是有机硅产品在新领域需求爆发的一年。合盛硅业各项产品销量也确有明显增长。但东岳硅材,销量只同比增长了1.25%,近乎停滞。 来源:2021年年报,合盛硅业(左)东岳硅材(右) 可见,在新市场的争夺中,东岳硅材很可能已经落了下风。 盈利下滑现端倪 与此同时,有机硅产品毛利率还在逐渐下滑。 任何一个充满竞争的行业,利润空间都会逐渐被压缩,这是因为: 第一,为抢夺市场,价格战会随之而来; 第二,企业扩产会导致产能利用率下降,进而增加摊薄后的生产成本。 而现在,这个趋势已然出现了。 去年,得益于有机硅产品价格暴涨,合盛硅业和东岳硅材的营收涨幅,都明显高于成本涨幅。但到今年一季度,成本涨幅已逼近收入涨幅,甚至有反超之势。 合盛硅业毛利率已从52.87%下滑到了47.5%。东岳硅材毛利率也从37.39%下滑到了28.26%。行业发展趋势如此,即便是赛道龙头也无可奈何。 来源:公开数据 不过,对比这组数据,会发现一个问题,即东岳硅材不仅毛利率偏低,而且下滑幅度更大。 这是因为,合盛硅业的产业一体化程度较高。自备电厂、自供石墨电极,自产工业硅。而东岳硅材则严重依赖外购。不仅要受上游价格波动的影响,而且难以降本,盈利能力落后。 所以,在利润逐渐被压缩的过程中,合盛硅业明显会更加游刃有余。甚至可以掌握降价的主动权,来增加市场竞争力。反观东岳硅材,则只能被动接受,搞不好还会丢了市场赔了利润,人财两空。 玩家躺赢无可能 综上来看,有机硅产品需求虽然持续向好,但供给端并不稀缺。而且新增产能已经过剩。价格上涨缺乏支撑。 赛道上的玩家,想要躺赢是不可能了。唯一的希望,是竞争。 从数据来看,东岳硅材竞争力远不如合盛硅业。虽然也逐渐达到了满产状态,但产销不同步,反而造成了存货积压。与此同时,东岳硅材也在加大扩产的步伐,不出意外的话,产能利用率会再度下降(估计届时财报就会解释,新建产能正在爬坡)。 另外,有机硅赛道,正在经历毛利率下滑的过程。长此以往,东岳硅材恐怕利润也将承压。 相比之下,合盛硅业凭借上下游一体化,尚有一战之力。不过双碳背景下,已不可新建自备电厂和石墨电极厂。也不知合盛硅业的新建产能,成本优势能到几时。 总体来说,有机硅价格上涨无支撑,东岳硅材市场抢夺落下风。如今盈利下滑已现端倪,玩家躺赢再无可能。(星空财富)