摘要:自2017年国内经济下行以来,A股环保板块似乎成了投资者最“头疼”的板块,三聚环保、蒙草生态、神雾环保、东方园林和盛运环保,这些当初市场的“香饽饽”,现在无一不处于危机状态。

自2017年国内经济下行以来,A股环保板块似乎成了投资者最“头疼”的板块,三聚环保、蒙草生态、神雾环保、东方园林和盛运环保,这些当初市场的“香饽饽”,现在无一不处于危机状态。

那么,在2019年,这些“问题公司”会绝处逢生,困境反转吗?

难!只怕是危机愈演愈烈,这不,2019年年初,盛运环保就打响了退市的第一枪。

1月18日,盛运环保发布公告,公司收到债权人烽华公司的《重整申请通知书》。通知书称,因盛运环保不能清偿烽华公司到期债务,且明显缺乏清偿能力,烽华公司已向安庆市中级人民法院申请对公司进行重整。

目前,安庆中院已经正式受理烽华公司对盛运环保的重整申请,如果重整失败,盛运环保或宣告破产,一旦公司被宣告破产,股票将面临被终止上市风险。

高速扩张

盛运环保成立于1997年,前身为安徽省桐城市输送机械制造有限公司,主营输送机械制造。2010年登陆创业板,2013年,公司通过收购北京中科通用能源环保有限责任公司80%股份,转型垃圾焚烧发电领域。2015年,公司重组剥离输送机械业务。

通过一系列并购重组投资,盛运环保形成了垃圾焚烧发电项目总体设计、环保设备制造、施工建设总承包、项目投资运营管理全产业链一体化运作的业务模式。接下来,便开始了自己的扩张之路。

自2015年5月到2016年底,盛运环保成立了超过200亿元的并购基金,首期规模达到110亿元,专注于投资来及焚烧发电相关产业,以如此大规模的并购基金专注于一个固废细分行业,之前还未曾有过。

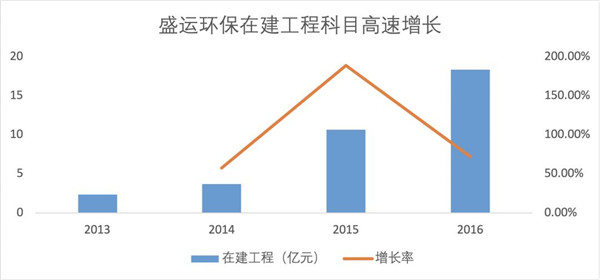

在公司开启扩张之路以后,在建工程科目迅速增长,2013年仅2.34亿元,2016年增长到18.38亿元。

据统计,2017年至今,盛运环保或中标或签署了多达18个项目,其中多数为垃圾焚烧项目,少数为污水处理、环卫服务项目,总投资达117.42亿元人民币。

债务危机

扩张背后必须有巨额资金的支持,2015年底,盛运环保完成一轮定增,补充资金21.7亿元,再加上剥离输送机械业务和租赁业务获得的8亿元,所以2015年公司的资产的负债率反而有所下降,但是自2016年开始,公司的资产负债率开始上升,2017年更是暴增到71.4%。

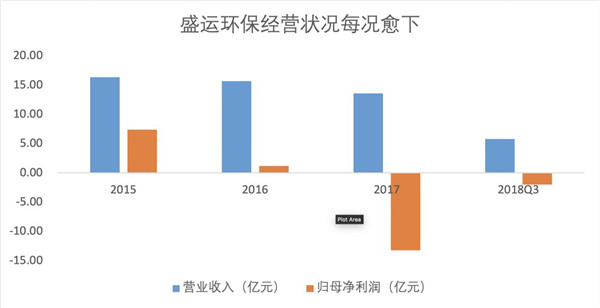

债务高企,公司的经营却每况愈下。2016年开始,公司的营业收入开始步入下降通道,2017年公司的归母净利润亏损达到13.18亿元。

在市场资金全面紧张的背景之下,盛运环保已经无力借新债还旧债,2018年1月12日,盛运环保发行超短期融资券“18盛运环保SCP001”,按照约定,这笔融资券本应于今年10月9日兑付本息合计2.15亿元,截止兑付日日终,盛运环保却因流动性紧张,未能支付本息。

该笔违约直接触发了另一笔非公开发行公司债券“16盛运01”的加速清偿条款。至此,盛运环保发行的超短期融资券和非公开发行公司债券均构成实质性违约。

债务违约以后,公司的企业信用评级便遭遇连续下调。2018年5月9日,“16盛运01”、“17盛运01”信用评级由“AA”降为“A+”;6月27日,下降到“BB”;7月11日,下级到“CC”;10月10日,下降到“C”。

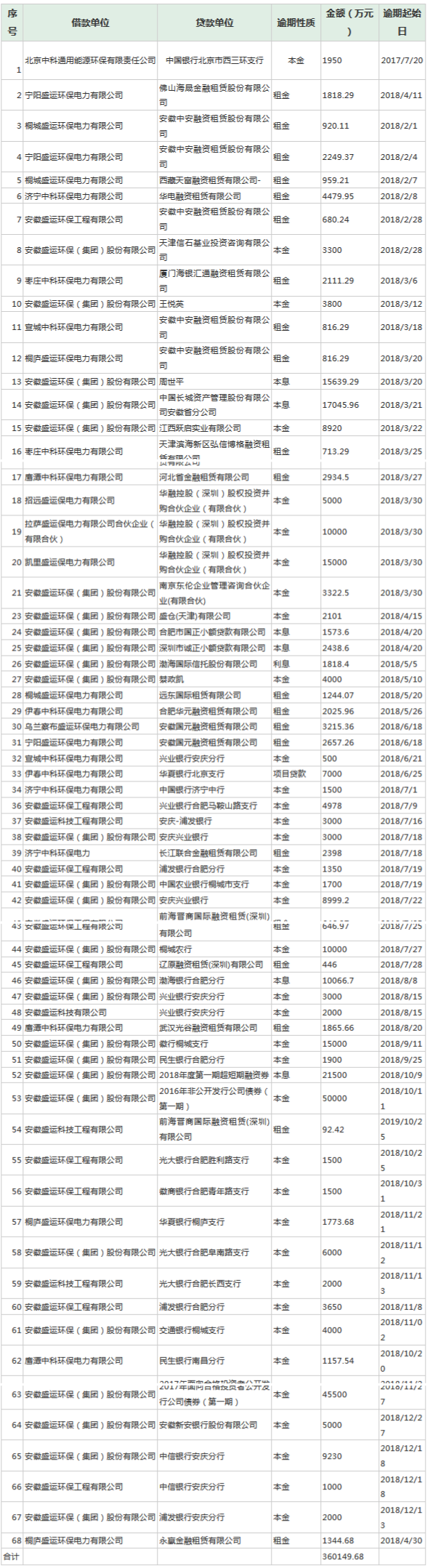

除却债券违约,盛运环保还存在大量逾期债务。公司最新发布的公告显示,截止2019年1月5日,盛运环保逾期债务共计68笔,逾期起始日最早2017年7月20日,最晚2018年12月27日,逾期性质包括:本金、利息和租金,逾期债务共计36.01亿元。

糟糕的不仅仅是盛运环保本身的财务状况,其同时存在对包括其全资子公司、控股子公司在内的担保合计金额21.12亿元。银行也很快嗅到了盛运环保恶劣的财务状况,2018年7月至今,轮番对公司额银行账户进行了冻结,总冻结金额达到16.6亿元。

2019年1月5日,盛运环保发布公告,公司被列入失信被执行人。

“失信人”开晓胜

早在2018年10月17日,盛运环保的前董事长开晓胜被中国证券监督管理委员会列入失信被执行人名单中,列入原因为上市公司相关责任主体逾期不履行公开承诺。

有多不履行承诺,下面是有关事实。

2017年7月13日,开晓胜作出承诺:自2017年7月18日起六个月内,择机在二级市场增持公司股份,拟在公司股价不超过15元范围内增持金额不低于2亿元人民币,不高于10亿元人民币,由于在承诺期间上市公司有重大事项停牌情况,因此承诺到期日延期到2018年8月17日。根据盛运环保最新披露的三季报显示,开晓胜并没有兑现承诺。

2018年4月,开晓胜承诺:企业关联方在2018年6月底、2018年8月底和2018年年底三个节点分别偿还盛运环保资金3亿元-5亿元、3亿元-5亿元和剩余资金,如果关联方未能按照约定偿还资金,那么开晓胜本人会代为偿还。根据盛运环保最新披露的三季报显示,开晓胜又一次爽约。

2018年6月5日,开晓胜在向安徽证监局上报的《关于改正措施的方案》中承诺,“2018年6月底前,关联方公司偿还3-5亿元资金给上市公司;8月底前,关联方公司再偿还3-5亿元;剩余资金占用不跨年,关联方公司在2018年年底前完成偿还;并且将在2019年5月前解除所有对上市公司全资、控股子公司之外的违规担保”。7月13日,盛运环保发布公告称,由于开晓胜超期未履行还款计划安排承诺,安徽证监局决定对开晓胜采取监管谈话的行政监管措施。

与接连失信相对应的却是“精准减持”。从2013年7月到2016年年底,开晓胜累计减持了14次,套现总金额约为14.56亿元。持股比例从2013年的36.12%,减少到2016年12月28日的13.69%。最后一次减持无限售条件股份0.04%,几乎清仓。

2018年盛运环保的债务危机全面爆发,开晓胜显然没有打算和公司共度风雨,4月2日,公司发布关于董事长辞职的公告,开晓胜“溜了”,留下的是一副千疮百孔的烂摊子。

贾跃亭和乐视网的故事在A股市场再次上演,今又有“暴脾气”债主直接要求重组,盛运环保的2019年只怕是风雨飘摇。(来源:新财料 作者:凯子罗)